Uno dei moduli fiscali più importanti è il W-2. A differenza di molte forme fiscali, la maggior parte dei contribuenti individui non avrà bisogno di compilare questo fuori se stessi. Piuttosto, i datori di lavoro compilano i moduli W-2 per i loro dipendenti. Se sei un datore di lavoro che non sa come compilare un modulo W-2, o non sei sicuro se i tuoi dipendenti ne hanno bisogno, abbiamo la verità su tutto ciò che devi sapere.

Un consulente finanziario può aiutarti a ottimizzare la tua strategia fiscale per aiutarti a raggiungere i tuoi obiettivi finanziari., Trova un consulente finanziario oggi.

Che cos’è un modulo W-2?

C’è un motivo per cui un W-2 viene indicato come una dichiarazione salariale e fiscale. In parole povere, è una forma che mostra quanti soldi un dipendente ha guadagnato per l’anno e l’importo delle tasse che i datori di lavoro hanno già consegnato all’IRS.

Non tutti hanno bisogno di un modulo W-2. Gli appaltatori indipendenti e le persone che sono lavoratori autonomi hanno bisogno invece di un modulo 1099. Ma se i tuoi dipendenti hanno fatto almeno 6 600 nell’anno fiscale, dovrai inviare loro un W-2 entro la scadenza del 31 gennaio., Anche se qualcuno fa meno di $600, quella persona deve ricevere un W-2 se qualsiasi reddito, Medicare o le tasse di sicurezza sociale sono stati trattenuti (presi dai loro stipendi).

Hai mai confuso un modulo W-2 con un W-4? E ‘ un errore comune. Basta ricordare che i datori di lavoro completano i moduli W-2 e inviano i moduli compilati ai dipendenti. I dipendenti completano i moduli W-4. Quando qualcuno inizia un nuovo lavoro o sperimenta un cambiamento nella loro situazione finanziaria o stato di deposito fiscale, quella persona compila un modulo W-4 per elencare le detrazioni e dire ai datori di lavoro l’importo delle tasse da trattenere., Ecco come compilare il tuo W-4.

Di quanti moduli W-2 ho bisogno?

In totale, i datori di lavoro producono sei copie di ogni modulo W-2. Tre di queste copie vanno al dipendente, che le archivia con le loro dichiarazioni dei redditi. I datori di lavoro ne conservano uno (copia D) e inviano gli altri due al governo.

Scomponiamo questo ancora di più. Copia A va alla Social Security Administration (SSA) insieme a un modulo W-3 che include un riepilogo di tutti i W-2 per ogni lavoratore sul libro paga. L’SSA accetta solo moduli e-archiviato, non fotocopie.,

La copia 1 del modulo W-2 va allo stato appropriato, alla città o al dipartimento fiscale locale. I dipendenti mantengono la copia C per se stessi. Essi file copie B e 2 con le loro dichiarazioni dei redditi federali e statali, città o dichiarazioni dei redditi locali, rispettivamente.

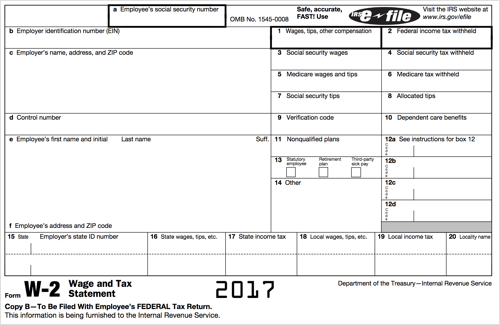

Cosa succede in un modulo W-2?

Se sei un datore di lavoro che non è chiaro su come compilare un modulo W-2, considera questa la tua guida ufficiale. Numero di previdenza sociale di un dipendente va in cima. Direttamente sotto c’è un posto per il tuo numero di identificazione seguito dal tuo nome e indirizzo.,

Poi c’è il numero di controllo che si può o non può utilizzare per scopi di libro paga. Che viene a destra prima del nome e l’indirizzo postale del dipendente.

Caselle 1 – 10

Rivolgendo la tua attenzione ai numeri sul lato destro del modulo, inserirai i guadagni annuali di un dipendente da salari e mance nel riquadro 1. Tutte le tasse che sono state trattenute sono incluse in quel numero, ma le detrazioni da cose come IRA non lo sono. Le caselle 2, 4 e 6 sono per le imposte sul reddito federali, le tasse sulla previdenza sociale e le tasse Medicare che hai pagato lo zio Sam nel corso di quell’anno fiscale.,

Lavori nel settore alimentare e delle bevande? L’importo in suggerimenti che i rapporti dei dipendenti a voi viene inserito nella casella 7, ma l’importo effettivo che ricevono va nella casella 8. Box 9 è stato vuoto dal 2011, quando il governo ha fatto via con l’opzione pay-as-you-go per il credito d’imposta sul reddito da lavoro. Ora, i filer idonei ottengono il loro EITC in un unico grande rimborso piuttosto che nel corso dell’anno.

Casella 3 è dove si indica l’importo del reddito che è tassato per la sicurezza sociale. Non includere suggerimenti qui., Poiché questo numero riflette i guadagni imponibili prima delle detrazioni, potrebbe essere superiore all’importo nella casella 1.

Il numero nella casella 3 potrebbe anche essere inferiore a quello visualizzato nella casella 1. Questo perché la sicurezza sociale non può tassare i dipendenti al di sopra di una certa soglia, che è $137.700 per l’anno fiscale 2020. Non c’è un limite ai guadagni imponibili per Medicare, quindi l’importo inserito nella casella 5 tiene conto di salari e suggerimenti.

Se i dipendenti ricevono detrazioni per le spese di assistenza all’infanzia, tale importo va nella casella 10.,

Scatole 11 – 14

Se il tuo dipendente ritira qualcosa da un piano 457(b) o da un piano di pensionamento non qualificato, quell’importo in dollari viene inserito nella casella 11. Box 12 potrebbe richiedere tempo per compilare perché è necessario inserire codici e importi diversi qui a seconda dei benefici e dei pagamenti aggiuntivi che un lavoratore riceve. Ventisei codici che vanno dalla A alla Z e AA a EE si trovano sul retro del modulo per la vostra convenienza.,

La casella 13 ha le sue tre caselle che controllerai per indicare che il tuo dipendente fa parte del tuo piano pensionistico, ha ricevuto una paga per malattia da una terza parte ed è un lavoratore legale. Gli appaltatori indipendenti contano come dipendenti statutari in determinate situazioni, incluso quando un venditore a tempo pieno lavora principalmente per una società.

Qualsiasi altra deduzione che è stata esclusa può essere scritta nella casella 14. Gli esempi includono l’assistenza scolastica e le quote sindacali.

Caselle 15 – 20

Scrivi il tuo stato e il numero ID dello stato del datore di lavoro nella casella 15 se il tuo stato ti richiede di farlo., Box 16 è per i guadagni totali di un dipendente che sono soggetti a ritenuta d’imposta sul reddito dello stato, mentre box 17 indica l’importo dell’imposta sul reddito dello stato che è stato trattenuto. Tutti i redditi ammissibili alla tassazione locale devono essere inseriti nella casella 18.

L’importo delle imposte locali che sono state trattenute va nella casella 19. Infine, la casella 20 è per il nome specifico del luogo a cui sono legate le tasse locali.

Dipendenti: come trovare il tuo W-2 online e cosa fare se manca

I datori di lavoro in genere inviano moduli W-2 tramite la posta., È anche comune per il tuo datore di lavoro rendere il tuo W-2 disponibile online. Se vai al sistema di pagamento online o HR della tua azienda, normalmente c’è una scheda per i tuoi moduli fiscali, incluso il tuo W-2. Come accennato in precedenza, la legge richiede ai datori di lavoro di inviare il vostro W-2 entro la fine di gennaio. Potrebbero essere necessari fino a un paio di giorni dopo tale termine per la visualizzazione online dei moduli. Puoi ottenere una copia del tuo W-2 direttamente dall’IRS.

Se ti manca un modulo W-2 o se perdi il modulo, è importante contattare il tuo datore di lavoro il prima possibile., Se non si ricevono i moduli entro San Valentino, è una buona idea per dare l’IRS una chiamata.

Avrai bisogno del tuo W-2 per completare la tua dichiarazione dei redditi, ma se il peggio arriva al peggio, potresti invece compilare il modulo 4852. Tale modulo serve come un salario sostitutivo e dichiarazione fiscale se non hai ricevuto o altrimenti perso il tuo W-2. Si potrebbe anche prendere in considerazione la richiesta di un’estensione se non è possibile ottenere tutti i moduli necessari entro la fine di febbraio.,

Se ti capita di ricevere il tuo W-2 in seguito e le informazioni su di esso differiscono dalle stime che hai fatto sul modulo 4852, puoi compilare un modulo aggiuntivo (1040X) in modo che la tua dichiarazione dei redditi sia accurata. Questo è noto come la presentazione di una dichiarazione dei redditi modificata.

Bottom Line

I moduli W-2 rivelano come le tasse influenzano i guadagni annuali dei dipendenti. Inoltre, consentono ai lavoratori di sapere se possono aspettarsi un rimborso fiscale dal pagamento di più tasse del necessario.,

Se sei un dipendente e il tuo W-2 include errori, dovrai segnalare tali informazioni al tuo capo il prima possibile. In alcuni casi, come quando il tuo nome sul modulo non corrisponde al nome sulla tua carta di previdenza sociale, potresti aver bisogno di un modulo completamente nuovo.

Aiuto con le tasse

- Se si dispone di una situazione fiscale complessa, o semplicemente si vuole fare sul serio il vostro piano finanziario, quindi considerare di lavorare con un consulente finanziario. Lo strumento gratuito di corrispondenza per consulenti finanziari di SmartAsset può accoppiarti con un massimo di tre consulenti nella tua zona. Inizia ora.,

- Puoi fare le tue tasse a mano, trasferendo informazioni dal tuo W-2 e da altri moduli sul tuo modulo 1040 secondo le istruzioni. Oppure si potrebbe pagare per un programma di preparazione fiscale per renderlo un po ‘ più facile. Scopri la nostra carrellata dei migliori software fiscali per vedere quale servizio è meglio per voi.

- Se non sai se stai meglio con la deduzione standard rispetto a quella dettagliata, potresti voler leggere su di essa e fare un po ‘ di matematica. Potresti scoprire che risparmieresti una notevole quantità di denaro in un modo o nell’altro, quindi è meglio educarti prima della scadenza della dichiarazione dei redditi.