l’Un des plus importants formulaires d’impôt est le W-2. Contrairement à de nombreux formulaires fiscaux, la plupart des particuliers contribuables n’auront pas besoin de remplir celui-ci eux-mêmes. Les employeurs remplissent plutôt des formulaires W-2 pour leurs employés. Si vous êtes un employeur qui ne sait pas comment remplir un formulaire W-2, ou si vous ne savez pas si vos employés en ont besoin, nous avons tout ce que vous devez savoir.

Un conseiller financier peut vous aider à optimiser votre stratégie fiscale pour vous aider à atteindre vos objectifs financiers., Trouvez un conseiller financier dès aujourd’hui.

qu’Est Ce qu’un Formulaire W-2?

Il y a une raison pour laquelle un W-2 est appelé déclaration de salaire et d’impôt. En termes simples, c’est un formulaire qui montre combien d’argent un employé a gagné pour l’année et le montant des impôts que les employeurs ont déjà remis à l’IRS.

Tout le monde n’a pas besoin d’un formulaire W-2. Les entrepreneurs indépendants et les travailleurs indépendants ont besoin d’un formulaire 1099 à la place. Mais si vos employés ont gagné au moins 600 $au cours de l’année d’imposition, vous devrez leur envoyer un W-2 avant la date limite du 31 janvier., Même si quelqu’un gagne moins de 600$, cette personne doit recevoir un W-2 Si des impôts sur le revenu, L’assurance-maladie ou la sécurité sociale ont été retenus (retirés de leurs chèques de paie).

avez-vous déjà confondu une forme W-2 avec une forme w-4? C’est une erreur commune. Rappelez-vous simplement que les employeurs remplissent les formulaires W-2 et envoient les formulaires remplis aux employés. Les employés remplissent les formulaires W-4. Lorsqu’une personne commence un nouvel emploi ou connaît un changement dans sa situation financière ou son statut de déclaration de revenus, cette personne remplit un formulaire W-4 pour énumérer les déductions et indiquer aux employeurs le montant des impôts à retenir., Voici comment remplir votre W-4.

de combien de formulaires W-2 Ai-je besoin?

Au total, les employeurs produisent six copies de chaque formulaire W-2. Trois de ces copies vont à l’employé, qui les dépose avec leurs déclarations de revenus. Les employeurs en gardent un (Copie D) et envoient les deux autres au gouvernement.

décomposons cela encore plus loin. Copie a va à L’administration de la sécurité sociale (SSA) avec un formulaire W-3 qui comprend un résumé de tous les W-2 pour chaque travailleur sur la paie. L’ass n’accepte que les formulaires déposés par voie électronique, pas les photocopies.,

la copie 1 du formulaire W-2 est envoyée au service des impôts de l’état, de la ville ou de la région concerné. Les employés gardent la copie C pour eux-mêmes. Ils déposent des copies B et 2 avec leurs déclarations de revenus fédérales et leurs déclarations de revenus d’état, de ville ou locales, respectivement.

que se passe-t-il sur un formulaire W-2?

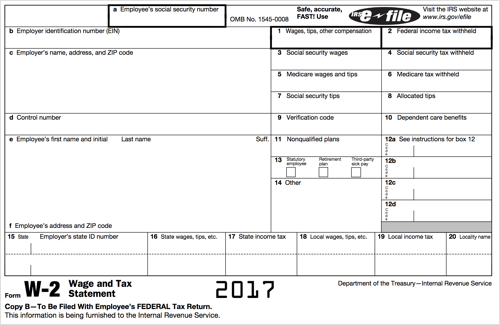

Si vous êtes un employeur qui ne sait pas comment remplir un formulaire W-2, considérez ceci comme votre guide officiel. Le numéro de sécurité sociale d’un employé va tout en haut. Juste en dessous se trouve un endroit pour votre numéro d’identification suivi de votre nom et adresse.,

ensuite, il y a le numéro de contrôle que vous pouvez ou non utiliser à des fins de paie. Cela vient juste avant le nom et l’adresse postale de l’employé.

cases 1 à 10

en vous penchant sur les chiffres à droite du formulaire, vous placerez les gains annuels d’un employé provenant des salaires et des pourboires dans la case 1. Tous les impôts qui ont été retenus sont inclus dans ce nombre, mais les déductions de choses comme les IRA ne sont pas. les cases 2, 4 et 6 sont pour les impôts fédéraux sur le revenu, les impôts de sécurité sociale et les taxes D’assurance-maladie que vous avez payé Oncle Sam au cours de cette année d’imposition.,

vous travaillez dans l’industrie alimentaire et des boissons? Le montant des pourboires que votre employé vous rapporte est placé dans la case 7, mais le montant réel qu’il reçoit est placé dans la Case 8. La case 9 est vide depuis 2011, lorsque le gouvernement a supprimé l’option de paiement à l’utilisation pour le crédit d’impôt sur le revenu gagné. Maintenant, les déclarants admissibles obtiennent leur EITC en un seul gros remboursement plutôt qu’au cours de l’année.

la case 3 indique le montant du revenu imposé à la sécurité sociale. N’incluez aucun conseil ici., Étant donné que ce nombre reflète les gains imposables avant les déductions, il pourrait être supérieur au montant de la case 1.

le nombre dans la case 3 pourrait également être inférieur à ce qui apparaît dans la case 1. C’est parce que la sécurité sociale ne peut pas taxer les employés au-dessus d’un certain seuil, qui est de 137 700 $pour l’année d’imposition 2020. Il n’y a pas de plafond sur les gains imposables pour Medicare, donc le montant qui est mis dans la case 5 prend en compte les salaires et les pourboires.

Si vos employés reçoivent des déductions pour les frais de garde d’enfants, ce montant est inscrit à la case 10.,

cases 11 à 14

Si votre employé retire quelque chose d’un régime 457(b) ou d’un régime de retraite non admissible, ce montant est placé à la case 11. La case 12 peut prendre du temps à remplir parce que vous devrez entrer différents codes et montants ici en fonction des prestations et des paiements supplémentaires qu’un travailleur reçoit. Vingt-six codes allant de A à Z et AA à EE sont situés au dos du formulaire pour votre commodité.,

la case 13 comporte trois cases que vous cochez pour indiquer que votre employé fait partie de votre régime de retraite, a reçu une indemnité de maladie d’un tiers et est un travailleur statutaire. Les entrepreneurs indépendants sont considérés comme des employés statutaires dans certaines situations, y compris lorsqu’un vendeur à temps plein travaille principalement pour une entreprise.

toute autre déduction qui a été omise peut être inscrite à la case 14. Les exemples incluent l’aide aux frais de scolarité et les cotisations syndicales.

cases 15 – 20

inscrivez votre numéro d’identification de l’état et de l’employeur dans la case 15 si votre état vous y oblige., La case 16 concerne les gains totaux d’un employé qui sont assujettis à la retenue d’impôt sur le revenu de l’État, tandis que la case 17 indique le montant de l’impôt sur le revenu de l’état qui a été retenu. Tous les revenus éligibles à l’imposition locale doivent être placés dans la case 18.

Le montant des impôts locaux qui ont été retenus est inscrit à la case 19. Enfin, la case 20 indique le nom spécifique du lieu auquel les taxes locales sont liées.

employés: comment trouver votre W – 2 en ligne et que faire S’il manque

Les employeurs envoient généralement des formulaires W-2 par la poste., Il est également courant pour votre employeur de rendre votre W-2 disponible en ligne. Si vous accédez au système de paiement en ligne ou de ressources humaines de votre entreprise, il y a normalement un onglet pour vos formulaires fiscaux, y compris votre W-2. Comme mentionné ci-dessus, la loi oblige les employeurs à envoyer votre W-2 d’ici la fin du mois de janvier. Cela peut prendre jusqu’à quelques jours après cette date limite pour que les formulaires apparaissent en ligne. Vous pouvez obtenir une copie de votre W – 2 directement de l’IRS.

S’il vous manque un formulaire W-2 ou si vous perdez le formulaire, il est important de contacter votre employeur dès que possible., Si vous ne recevez pas les formulaires avant la Saint-Valentin, c’est une bonne idée d’appeler L’IRS.

vous aurez besoin de votre W-2 pour remplir votre déclaration de revenus, mais si le pire se produit, vous pouvez remplir le formulaire 4852 à la place. Ce formulaire Sert de relevé de salaire et d’impôt de remplacement si vous n’avez pas reçu ou perdu votre W-2. Vous pouvez également envisager de demander une prolongation si vous ne pouvez pas obtenir tous vos formulaires nécessaires d’ici à la fin de février.,

Si vous recevez votre W-2 plus tard et que les renseignements qu’il contient diffèrent des estimations que vous avez faites sur le formulaire 4852, vous pouvez remplir un formulaire supplémentaire (1040X) afin que votre déclaration de revenus soit exacte. C’est ce qu’on appelle produire une déclaration de revenus modifiée.

Bottom Line

Les formulaires W-2 révèlent comment les impôts affectent les gains annuels des employés. De plus, ils permettent aux travailleurs de savoir s’ils peuvent s’attendre à un remboursement d’impôt en payant plus d’impôts que nécessaire.,

Si vous êtes un employé et que votre W – 2 comporte des erreurs, vous devrez signaler cette information à votre patron dès que possible. Dans certains cas – comme lorsque votre nom sur le formulaire ne correspond pas au nom sur votre carte de sécurité sociale – vous pouvez avoir besoin d’un tout nouveau formulaire.

aide avec vos impôts

- Si vous avez une situation fiscale complexe, ou si vous voulez simplement prendre au sérieux votre plan financier, alors envisagez de travailler avec un conseiller financier. L’outil de jumelage de conseillers financiers gratuit de SmartAsset peut vous jumeler avec jusqu’à trois conseillers dans votre région. Commencez maintenant.,

- Vous pouvez faire vos impôts à la main, en transférant les informations de votre W-2 et d’autres formulaires sur votre formulaire 1040 selon les instructions. Ou vous pouvez payer pour un programme de préparation fiscale pour le rendre un peu plus facile. Consultez notre tour d’horizon des meilleurs logiciels fiscaux pour voir quel service vous convient le mieux.

- Si vous ne savez pas si vous êtes mieux avec la déduction standard contre détaillée, vous voudrez peut-être lire dessus et faire des calculs. Vous pourriez constater que vous économiseriez une quantité importante d’argent d’une manière ou d’une autre, il est donc préférable de vous renseigner avant la date limite de déclaration de revenus.