Eines der wichtigsten Steuerformulare ist das W-2. Im Gegensatz zu vielen Steuerformularen müssen die meisten Steuerzahler diese nicht selbst ausfüllen. Vielmehr füllen Arbeitgeber W-2-Formulare für ihre Mitarbeiter aus. Wenn Sie ein Arbeitgeber sind, der nicht weiß, wie Sie ein W-2-Formular ausfüllen sollen, oder Sie sind sich nicht sicher, ob Ihre Mitarbeiter eines benötigen, haben wir den Lowdown für alles, was Sie wissen müssen.

Ein Finanzberater kann Ihnen helfen, Ihre Steuerstrategie zu optimieren, um Ihre finanziellen Ziele zu erreichen., Finden Sie noch heute einen Finanzberater.

Was Ist ein W-2-Formular?

Es gibt einen Grund, warum ein W-2 ist, bezeichnet man als Lohn-und Umsatzsteuer-Erklärung. Einfach ausgedrückt, es ist ein Formular, das angibt, wie viel Geld ein Arbeitnehmer für das Jahr verdient hat und wie hoch die Steuern sind, die Arbeitgeber bereits an die IRS übergeben haben.

Nicht jeder braucht ein W-2-Formular. Unabhängige Auftragnehmer und Selbstständige benötigen stattdessen ein 1099-Formular. Wenn Ihre Mitarbeiter jedoch im Steuerjahr mindestens 600 US-Dollar verdient haben, müssen Sie ihnen bis zum 31., Selbst wenn jemand weniger als 600 US-Dollar verdient, muss diese Person ein W-2 erhalten, wenn Einkommens -, Medicare-oder Sozialversicherungssteuern einbehalten wurden (aus ihren Gehaltsschecks genommen).

Haben Sie jemals ein W-2-Formular mit einem W-4 verwechselt? Es ist ein häufiger Fehler. Denken Sie daran, dass Arbeitgeber W-2-Formulare ausfüllen und die ausgefüllten Formulare an die Mitarbeiter senden. Mitarbeiter füllen W-4-Formulare aus. Wenn jemand einen neuen Job beginnt oder eine Änderung seiner finanziellen Umstände oder seines Steuerstatus erfährt, füllt diese Person ein W-4-Formular aus, um Abzüge aufzulisten und den Arbeitgebern die Höhe der zurückzuhaltenden Steuern mitzuteilen., So füllen Sie Ihren W-4 aus.

Wie viele W-2 Formulare benötige ich?

Insgesamt produzieren Arbeitgeber sechs Exemplare jedes W-2-Formulars. Drei dieser Kopien gehen an den Mitarbeiter, der sie mit ihren Steuererklärungen einreicht. Arbeitgeber behalten eine (Kopie D) und senden die anderen beiden an die Regierung.

Lassen Sie uns dies noch weiter aufschlüsseln. Kopie A geht an die Social Security Administration (SSA) zusammen mit einem W-3-Formular, das eine Zusammenfassung aller W-2s für jeden Arbeitnehmer auf der Gehaltsliste enthält. Die SSA akzeptiert nur E-eingereichte Formulare, keine Fotokopien.,

Kopie 1 des W-2-Formulars geht an das entsprechende Bundesland, die Stadt oder die örtliche Steuerabteilung. Mitarbeiter behalten Kopie C für sich. Sie reichen die Kopien B und 2 mit ihren Bundessteuererklärungen und den Landes -, Stadt-oder lokalen Einkommensteuererklärungen ein.

Was läuft auf einem W-2-Formular?

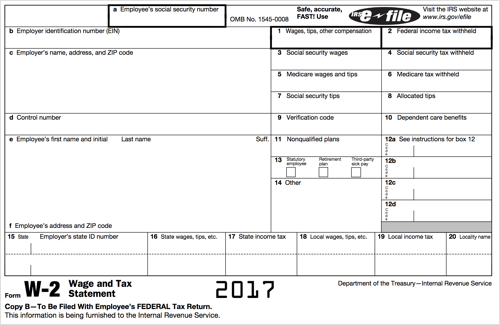

Wenn Sie ein Arbeitgeber sind, dem nicht klar ist, wie Sie ein W-2-Formular ausfüllen sollen, betrachten Sie dies als offiziellen Leitfaden. Die Sozialversicherungsnummer eines Mitarbeiters steht ganz oben. Direkt darunter befindet sich eine Stelle für Ihre Identifikationsnummer, gefolgt von Ihrem Namen und Ihrer Adresse.,

Dann gibt es die Kontrollnummer, die Sie für Abrechnungszwecke verwenden können oder nicht. Das kommt direkt vor dem Namen und der Postanschrift des Mitarbeiters.

Felder 1-10

Wenn Sie Ihre Aufmerksamkeit auf die Zahlen auf der rechten Seite des Formulars richten, platzieren Sie das Jahreseinkommen eines Mitarbeiters aus Löhnen und Trinkgeldern in Feld 1. Alle Steuern, die einbehalten wurden, sind in dieser Zahl enthalten, aber Abzüge von Dingen wie IRAs sind nicht. Boxen 2, 4 und 6 sind für die Bundeseinkommenssteuern, Sozialversicherungssteuern und Medicare-Steuern, die Sie Onkel Sam im Laufe dieses Steuerjahres bezahlt haben.,

arbeiten Sie in der Lebensmittel-und Getränkeindustrie? Der Betrag in Tipps, den Ihr Mitarbeiter Ihnen meldet, wird in Feld 7 platziert, der tatsächliche Betrag jedoch in Feld 8. Box 9 ist seit 2011 leer, als die Regierung die Pay-as-you-Go-Option für die Einkommensteuergutschrift gestrichen hat. Jetzt erhalten berechtigte Filer ihre EITC in einer großen Rückerstattung und nicht im Laufe des Jahres.

In Feld 3 geben Sie die Höhe des Einkommens an, das für die soziale Sicherheit besteuert wird. Fügen Sie hier keine Tipps hinzu., Da diese Zahl das steuerpflichtige Einkommen vor Abzug widerspiegelt, könnte sie höher sein als der Betrag in Feld 1.

Die Zahl in Feld 3 könnte auch niedriger sein als das, was in Feld 1 angezeigt wird. Das liegt daran, dass die Sozialversicherung Mitarbeiter nicht über einen bestimmten Schwellenwert besteuern kann, der 137,700 USD für das Steuerjahr 2020 beträgt. Es gibt keine Obergrenze für steuerpflichtige Einnahmen für Medicare, daher berücksichtigt der Betrag, der in Feld 5 enthalten ist, Löhne und Trinkgelder.

Wenn Ihre Mitarbeiter Abzüge für Kinderbetreuungskosten erhalten, geht dieser Betrag in Feld 10.,

Felder 11 – 14

Wenn Ihr Mitarbeiter etwas von einem 457(b) Plan oder einer nicht qualifizierten Altersvorsorge zurückzieht, wird dieser Dollarbetrag in Feld 11 platziert. Das Ausfüllen von Feld 12 kann einige Zeit in Anspruch nehmen, da Sie hier je nach den Leistungen und zusätzlichen Zahlungen, die ein Arbeitnehmer erhält, unterschiedliche Codes und Beträge eingeben müssen. Sechsundzwanzig Codes von A bis Z und AA bis EE befinden sich auf der Rückseite des Formulars für Ihre Bequemlichkeit.,

Box 13 hat seine eigenen drei Kästchen, die Sie überprüfen, um anzuzeigen, dass Ihr Mitarbeiter Teil Ihrer Altersvorsorge ist, Krankengeld von einem Dritten erhalten und ist ein gesetzlicher Arbeitnehmer. Unabhängige Auftragnehmer zählen in bestimmten Situationen als gesetzliche Angestellte, auch wenn ein Vollzeitverkäufer hauptsächlich für ein Unternehmen arbeitet.

Alle anderen Abzüge, die weggelassen wurden, können in Feld 14 geschrieben werden. Beispiele hierfür sind Studiengebühren und Gewerkschaftsgebühren.

Felder 15-20

Schreiben Sie Ihre Status-und Arbeitgeber-ID-Nummer in Feld 15, wenn Ihr Status dies erfordert., Feld 16 bezieht sich auf das Gesamteinkommen eines Arbeitnehmers, das der Einbehaltung der staatlichen Einkommensteuer unterliegt, während Feld 17 den einbehaltenen Betrag der staatlichen Einkommensteuer angibt. Alle Einkommen, die für die lokale Besteuerung in Frage kommen, müssen in Feld 18 angegeben werden.

Die Höhe der einbehaltenen lokalen Steuern wird in Feld 19 angegeben. Schließlich ist Feld 20 für den spezifischen Namen des Ortes, an den die lokalen Steuern gebunden sind.

Mitarbeiter: So finden Sie Ihr W-2 online und was tun, wenn es fehlt

Arbeitgeber senden normalerweise W-2-Formulare per Post aus., Es ist auch üblich, dass Ihr Arbeitgeber Ihr W-2 online verfügbar macht. Wenn Sie zum Online-Zahlungs-oder HR-System Ihres Unternehmens wechseln, gibt es normalerweise eine Registerkarte für Ihre Steuerformulare, einschließlich Ihres W-2. Wie oben erwähnt, verlangt das Gesetz, dass Arbeitgeber Ihre W-2 bis Ende Januar senden. Es kann bis zu ein paar Tage nach dieser Frist dauern, bis Formulare online erscheinen. Sie können eine Kopie Ihres W-2 direkt vom IRS erhalten.

Wenn Ihnen ein W-2-Formular fehlt oder Sie das Formular verlieren, ist es wichtig, sich so schnell wie möglich an Ihren Arbeitgeber zu wenden., Wenn Sie die Formulare bis zum Valentinstag nicht erhalten, ist es eine gute Idee, den IRS anzurufen.

Sie benötigen Ihren W-2, um Ihre Steuererklärung abzuschließen, aber wenn das Schlimmste zum Schlimmsten kommt, können Sie stattdessen das Formular 4852 ausfüllen. Dieses Formular dient als Ersatz Lohn – und Steuererklärung, wenn Sie Ihre W-2 nicht erhalten oder anderweitig verloren haben. Möglicherweise möchten Sie auch eine Verlängerung beantragen, wenn Sie bis Ende Februar nicht alle erforderlichen Formulare erhalten können.,

Wenn Sie Ihr W-2 später erhalten und die Informationen darüber von den Schätzungen abweichen, die Sie auf Formular 4852 vorgenommen haben, können Sie ein zusätzliches Formular (1040X) ausfüllen, damit Ihre Steuererklärung korrekt ist. Dies wird als Einreichung einer geänderten Steuererklärung bezeichnet.

Unterm Strich

W-2-Formulare zeigen, wie sich Steuern auf das Jahreseinkommen der Mitarbeiter auswirken. Außerdem lassen sie die Arbeitnehmer wissen, ob sie von der Zahlung von mehr Steuern als erforderlich eine Steuerrückerstattung erwarten können.,

Wenn Sie Mitarbeiter sind und Ihr W-2 Fehler enthält, müssen Sie diese Informationen so schnell wie möglich Ihrem Chef melden. In einigen Fällen – z. B. wenn Ihr Name auf dem Formular nicht mit dem Namen auf Ihrer Sozialversicherungskarte übereinstimmt-benötigen Sie möglicherweise ein völlig neues Formular.

Hilfe bei Ihren Steuern

- Wenn Sie eine komplexe Steuersituation haben oder einfach nur Ihren Finanzplan ernst nehmen möchten, sollten Sie mit einem Finanzberater zusammenarbeiten. Das kostenlose Finanzberater-Matching-Tool von SmartAsset kann Sie mit bis zu drei Beratern in Ihrer Nähe kombinieren. Jetzt loslegen.,

- Sie können Ihre Steuern von Hand erledigen und Informationen von Ihrem W-2 und anderen Formularen gemäß den Anweisungen auf Ihr Formular 1040 übertragen. Oder Sie könnten für ein Steuervorbereitungsprogramm bezahlen, um es ein wenig einfacher zu machen. Schauen Sie sich unsere Zusammenfassung der besten Steuersoftware an, um zu sehen, welcher Service für Sie am besten ist.

- Wenn Sie nicht wissen, ob Sie mit dem Standardabzug im Vergleich zu itemized besser dran sind, sollten Sie sich darüber informieren und etwas rechnen. Sie könnten feststellen, dass Sie auf die eine oder andere Weise viel Geld sparen würden, daher ist es am besten, sich vor Ablauf der Steuererklärung weiterzubilden.