en af de vigtigste skatteformer er the-2. I modsætning til mange skatteformer behøver de fleste enkeltpersoners skatteydere ikke at udfylde denne selv. I stedet udfylder arbejdsgivere forms-2-formularer til deres ansatte. Hvis du er en arbejdsgiver, der ikke ved, hvordan du udfylder en form-2-formular, eller du ikke er sikker på, om dine medarbejdere har brug for en, har vi lo .do .n på alt, hvad du har brug for at vide.en finansiel rådgiver kan hjælpe dig med at optimere din skattestrategi for at hjælpe dig med at nå dine økonomiske mål., Find en finansiel rådgiver i dag.

Hvad er en Form-2-formular?

Der er en grund til, at en 2-2 omtales som en løn-og skatteopgørelse. Kort sagt er det en formular, der viser, hvor mange penge en medarbejder har tjent for året og mængden af skatter, som arbejdsgivere allerede har overdraget til IRS.

ikke alle har brug for en form-2-formular. Uafhængige entreprenører og folk, der er selvstændige har brug for en 1099 formular i stedet. Men hvis dine medarbejdere har lavet mindst $ 600 i skatteåret, skal du sende dem en 2-2 inden den 31.Januar., Selv hvis nogen gør mindre end $600, skal denne person modtage en 2-2, hvis nogen indkomst, Medicare eller Social Security skat blev tilbageholdt (taget ud af deres lønsedler).

har du nogensinde forvirret en form-2-formular med en 4-4? Det er en almindelig fejltagelse. Bare husk, at arbejdsgivere udfylder forms-2-formularer og sender de udfyldte formularer til medarbejderne. Medarbejdere udfylder forms-4 formularer. Når nogen starter et nyt job eller oplever en ændring i deres økonomiske forhold eller status for skatteregistrering, udfylder denne person en form-4-formular for at liste fradrag og fortælle arbejdsgiverne, hvor mange skatter de skal tilbageholde., Sådan udfylder du din 4-4.

hvor mange Forms-2-formularer har jeg brug for?

i alt producerer arbejdsgivere seks kopier af hver form-2-formular. Tre af disse kopier går til medarbejderen, der arkiverer dem med deres selvangivelser. Arbejdsgivere holder en (kopi D) og sender de to andre til regeringen.

lad os bryde dette ned endnu længere. Kopi A går til Social Security Administration (SSA) sammen med en form-3-formular, der indeholder et resum.af alle W-2 ‘ erne for hver arbejdstager på lønningslisten. SSA accepterer kun e-arkiverede formularer, ikke fotokopier.,kopi 1 af form-2-formularen går til den relevante stat, by eller lokal skatteafdeling. Medarbejdere holder kopi C for sig selv. De arkiverer kopier B og 2 med deres føderale selvangivelser og henholdsvis stat, by eller lokale selvangivelser.

Hvad går på en Form-2-formular?

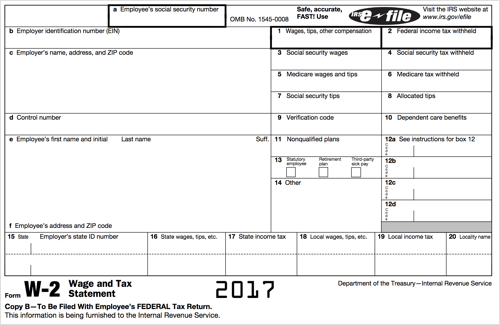

Hvis du er en arbejdsgiver, der ikke er klar over, hvordan du udfylder en form-2-formular, skal du overveje dette som din officielle guide. En medarbejders CPR-nummer går helt øverst. Direkte under det er et sted for dit identifikationsnummer efterfulgt af dit navn og adresse.,

så er der kontrolnummeret, som du måske eller måske ikke bruger til lønningsformål. Det kommer lige før medarbejderens navn og postadresse.

bokse 1 – 10

Når du vender din opmærksomhed mod tallene på højre side af formularen, placerer du en medarbejders årlige indtjening fra lønninger og tip i boks 1. Alle skatter, der har været tilbageholdt, er medtaget i dette nummer, men fradrag fra ting som IRAs ikke. Boks 2, 4 og 6 er, at den føderale skat, Social Sikring, skat og Medicare skatter, som du har betalt for Onkel Sam i løbet af skatteåret.,

arbejder du inden for føde-og drikkevareindustrien? Beløbet i tips, som din medarbejder rapporterer til dig, bliver placeret i boks 7, men det faktiske beløb, de modtager, går i boks 8. Boks 9 har været tom siden 2011, da regeringen fjernede pay-As-you-go-muligheden for den optjente Indkomstskattekredit. Nu får kvalificerede filers deres EITC i en stor refusion snarere end i løbet af året.boks 3 er, hvor du angiver det indkomstbeløb, der beskattes for Social sikring. Medtag ikke nogen tips her., Da dette tal afspejler den skattepligtige indtjening, før der blev foretaget fradrag, kunne det være mere end beløbet i boks 1.

tallet i rubrik 3 kan også være lavere end det, der fremgår af rubrik 1. Det skyldes, at Social sikring ikke kan beskatte ansatte over en bestemt tærskel, hvilket er $ 137.700 for skatteåret 2020. Der er ingen loft på skattepligtig indtjening for Medicare, så det beløb, der er sat i boks 5 tager løn og tips i betragtning.

Hvis dine medarbejdere modtager fradrag for børnepasningsudgifter, går dette beløb i boks 10.,

rubrik 11 – 14

Hvis din medarbejder trækker noget fra en 457(b) plan eller en ikke-kvalificeret pensionsordning, at beløbet bliver placeret i boks 11. Boks 12 kan tage tid at udfylde, fordi du skal indtaste forskellige koder og beløb her afhængigt af de fordele og yderligere betalinger, en arbejdstager modtager. Seksogtyve koder, der spænder fra A til Z og AA til EE, er placeret på bagsiden af formularen for din bekvemmelighed.,boks 13 har sine egne tre felter, som du tjekker for at indikere, at din medarbejder er en del af din pensionsplan, modtaget sygeløn fra en tredjepart og er en lovpligtig arbejdstager. Uafhængige entreprenører tæller som lovpligtige medarbejdere i visse situationer, herunder når en fuldtids sælger primært arbejder for en virksomhed.

eventuelle andre fradrag, der er udeladt, kan skrives i boks 14. Eksempler omfatter undervisning bistand og union afgifter.

boks 15 – 20

Skriv dit stats-og arbejdsgiverstatsnummer i boks 15, hvis din stat kræver, at du gør det., Boks 16 er for en medarbejders samlede indtjening, der er underlagt statens indkomstskat, mens boks 17 angiver det statslige indkomstskattebeløb, der er tilbageholdt. Alle de indtægter, der er berettiget til lokal beskatning, skal anføres i rubrik 18.

mængden af lokale skatter, der er tilbageholdt, fremgår af rubrik 19. Endelig er boks 20 for det specifikke navn på det sted, som de lokale skatter er bundet til.

medarbejdere: Sådan finder du din Online-2 Online, og hvad skal du gøre, hvis den mangler

arbejdsgivere sender typisk forms-2-formularer via mailen., Det er også almindeligt, at din arbejdsgiver gør din 2-2 tilgængelig online. Hvis du går til din virksomheds online betalings-eller HR-system, er der normalt en fane for dine skatteformularer, inklusive din. – 2. Som nævnt ovenfor kræver loven, at arbejdsgivere sender din 2-2 inden udgangen af januar. Det kan tage op til et par dage efter denne frist, at formularer vises online. Du kan få en kopi af din 2-2 direkte fra IRS.

Hvis du mangler en form-2-formular, eller hvis du mister formularen, er det vigtigt at kontakte din arbejdsgiver så hurtigt som muligt., Hvis du ikke modtager formularerne inden Valentinsdag, er det en god ide at ringe til IRS.

du har brug for din 2-2 for at fuldføre din selvangivelse, men hvis det værste kommer til det værste, kan du udfylde formular 4852 i stedet. Denne formular fungerer som en erstatningsløn og skatteopgørelse, hvis du ikke modtog eller på anden måde mistede din.-2. Du kan også overveje at bede om en forlængelse, hvis du ikke kan få alle dine nødvendige formularer inden udgangen af februar.,

Hvis du tilfældigvis modtager din 2-2 senere, og oplysningerne om den adskiller sig fra de estimater, du har foretaget på formular 4852, kan du udfylde en yderligere formular (1040.), så din selvangivelse er nøjagtig. Dette er kendt som arkivering af en ændret selvangivelse.

Bottom Line

W-2-formularer afslører, hvordan skatter påvirker medarbejdernes årlige indtjening. Plus, de lader arbejdstagerne vide, om de kan forvente en tilbagebetaling af skat ved at betale flere skatter end nødvendigt.,

Hvis du er medarbejder, og din W-2 indeholder eventuelle fejl, skal du rapportere disse oplysninger til din chef så hurtigt som muligt. I nogle tilfælde – som når dit navn på formularen ikke stemmer overens med navnet på dit socialsikringskort – har du muligvis brug for en helt ny formular.

hjælp med dine skatter

- hvis du har en kompleks skattesituation, eller bare ønsker at blive seriøs om din økonomiske plan, så overvej at arbejde med en finansiel rådgiver. SmartAsset gratis finansiel rådgiver matching værktøj kan parre dig med op til tre rådgivere i dit område. Kom i gang nu.,

- du kan udføre dine skatter manuelt ved at overføre oplysninger fra din forms-2 og andre formularer til din Formular 1040 i henhold til instruktionerne. Eller du kan betale for en skat prep program for at gøre det lidt lettere. Tjek vores roundup af den bedste skat soft .are til at se, hvilken service er bedst for dig.

- hvis du ikke ved, om du har det bedre med standardfradraget versus specificeret, vil du måske læse om det og lave noget matematik. Du kan finde ud af, at du vil spare en betydelig sum penge på en eller anden måde, så det er bedst at uddanne dig selv inden fristen for selvangivelse.