cum mă pensionez mai devreme?

aceasta este o întrebare pe care o aud foarte mult când sunt pe drum. Poate că ești îngrijorat de problemele de sănătate. Poate vrei să-și alunge acel vis de a deține propria afacere. Sau poate te simți condus să faci muncă voluntară. Oricare ar fi motivul, întrebarea este aceeași: Ce ar fi nevoie pentru mine să mă pensionez la 60 de ani? Sau chiar 55 sau 50? răspunsul depinde de situația dvs. financiară, dar dacă sunteți serios în a învăța cum să vă retrageți mai devreme, există câteva lucruri pe care trebuie să le faceți:

- determinați ce fel de stil de viață doriți la pensionare.,

- creați un buget de pensionare simulată.

- evaluați situația financiară actuală.

- ia serios despre schimbările stilului de viață.

- turnați totul în investiții.

- întâlnește-te regulat cu un consilier financiar.

- joacă-l inteligent când te retragi mai devreme.

este posibil să fi finalizat deja unii dintre acești pași. Dacă da, este minunat! Ești înaintea jocului. Dacă nu, atunci este timpul să vă suflecați mânecile și să ajungeți la lucru—în mai multe moduri!

Pasul 1: Determinați ce fel de stil de viață doriți la pensionare.,înainte de a face orice calcule pentru a determina cum să vă retrageți mai devreme, trebuie să știți ce credeți că veți face la pensionare. Acest vis va determina bugetul. Vrei să călătorești în lume? Atunci vei avea nevoie de un buget mare. Vrei să călătorești pentru a vedea nepoții? Deschide o afacere? Face munca de voluntariat? Luați familia într-o vacanță uriașă? Fiecare dintre aceste vise poartă un preț diferit.

Pasul 2: Creați un buget de pensionare fals.

când vă puteți retrage va depinde de cât de mult credeți că va trebui să trăiți în fiecare lună., Pentru a vă oferi o imagine la nivel înalt, accesați online calculatorul meu gratuit de pensionare pentru a obține coeficientul inspirat de pensionare (R:IQ). Acest instrument face matematica pentru a vă arăta cât de mult trebuie să economisiți pentru pensionare de acum până în momentul în care decideți să vă retrageți.

![]()

Fii sigur de pensionare. Găsiți un profesionist care investește în zona dvs. astăzi.

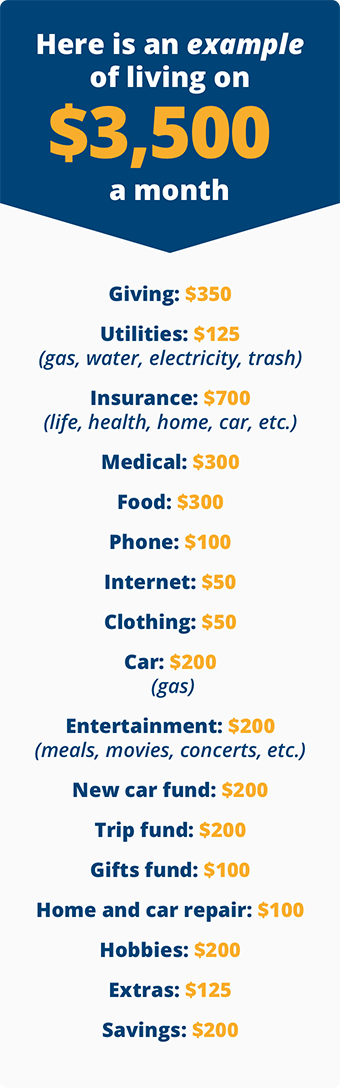

pe instrumentul R:IQ, veți observa o bară glisantă care vă permite să ajustați cantitatea de care credeți că veți avea nevoie în fiecare lună la pensionare., Dacă doar ghiciți la acest număr, acesta ar putea varia foarte mult— ceea ce nu vă va ajuta dacă doriți să vă retrageți mai devreme. Trebuie să fii mai specific. Trebuie să creați un buget de pensionare fals.

observați că nu aveți o plată ipotecară. Asta pentru că doriți să plătiți ipoteca (și orice altă datorie) înainte de a vă pensiona. Datoria va mânca departe fondul de pensionare și păstrați-vă de lucru mult timp după ce doriți să se pensioneze.,bugetul dvs. va arăta diferit în diferite faze ale vieții dvs., cum ar fi atunci când renunțați la asigurarea de viață și când adăugați o asigurare de îngrijire pe termen lung. De asemenea, va arăta diferit în funcție de ceea ce doriți la pensionare—călătorii, hobby-uri, voluntariat, văzând familia.

evaluează-ți situația financiară actuală

În acest moment, știi cât de mult ai deja la pensie. De asemenea, știți cât de mult credeți că veți avea nevoie pentru a vă retrage mai devreme. Acum, cauciucul întâlnește drumul., Luați numărul dvs. de pensionare țintă pe care l—ați creat cu instrumentul R:IQ (cât trebuie să economisiți pentru pensionare) și scădeți cât veți avea probabil în portofoliul dvs. de pensionare—inclusiv investiții, imobiliare, numerar și alte active-până când doriți să vă retrageți. A se vedea exemplul de mai jos.

În acest exemplu, există un decalaj mare între suma care aveți nevoie și suma pe care o va avea, probabil, în 10 ani. Pe baza exemplului de mai sus, va trebui să investiți aproximativ 3,100 până la 3,900 USD pe lună în plus pentru a reduce decalajul.,

acum ce faci? Asta depinde de tine.

Pasul 4: luați în serios modificările stilului de viață

Mai multe acțiuni ar putea reduce diferența dintre suma de care aveți nevoie pentru pensionare și suma pe care se estimează că o veți avea în 10 ani. Iată câteva lucruri să ia în considerare:

- ieși din datorii—inclusiv casa ta. Datoria este pensionarea nisipurilor mișcătoare. Te va împiedica să te bucuri de retragerea visurilor tale. Și tu cu siguranță nu va fi capabil de a pune deoparte la fel de mult pentru pensionare, atâta timp cât sunteți da bani la compania de credit ipotecar în fiecare lună. Dă-i drumul la datorie!,

- reduce bugetul de pensionare. Asta înseamnă că vă decideți să trăiască pe mai puțin în fiecare lună decât numărul inițial. Este posibil să trebuiască să faceți mai puține călătorii în întreaga lume sau să vă reduceți hobby-urile.

- se pensioneze mai târziu. Încă zece ani la locul de muncă vă oferă mai mult timp pentru a economisi bani; de asemenea, oferă un interes compus mai mult timp pentru a lucra. Cei 468.000 de dolari la vârsta de 55 de ani (exemplul nostru de mai sus) devin 1.3 milioane de dolari la vârsta de 65 de ani—chiar dacă nu contribuiți niciodată cu un alt cent.

- obțineți un al doilea loc de muncă. Să presupunem că veți obține un loc de muncă part-time cosit peluze în timpul verii., Dacă ați cosit o peluză în fiecare zi a săptămânii pentru 50 de dolari, aveți un plus de 250 de dolari pe săptămână sau 1.000 de dolari pe lună. Desigur, asta e Muncă sezonieră, dar ai prins ideea. Cu un plus de $1,000, puneți deoparte $1,625 pe lună (inclusiv ceea ce investiți deja). Peste 10 ani, asta te va costa aproape 680.000 de dolari. Acum, că este un progres!o combinație a acestor factori ar putea schimba radical imaginea de pensionare. Întrebarea pe care trebuie să ți-o pui este cât de greu sunt dispus să lucrez acum ca să mă pot pensiona mai devreme? Sincer, oameni buni, aici se blochează majoritatea oamenilor., Ei visează la o pensionare anticipată, dar nu sunt dispuși să facă munca grea sau să facă sacrificii pentru a ajunge acolo. Amintiți-vă, nimic de valoare nu vine fără un preț. Echitatea transpirației, timpul și sacrificiul sunt costurile pe care le plătiți pentru a vă retrage mai devreme.

Related: ascultați Chris Hogan în emisiunea Dave Ramsey, în timp ce îl sfătuiește pe Ericka despre modul în care ea și soțul ei se pot pensiona mai devreme.

Pasul 5: turnați totul în investiții

trebuie să puneți fiecare dolar suplimentar pe care îl puteți investi dacă doriți să vă retrageți mai devreme., De exemplu, în cazul în care vacanta tipic costa familia ta $5,000, poate doriți să taie că în jumătate și pune alte $2,500 spre a investi. Ce se întâmplă dacă ai putea reduce bugetul alimentar de 100 dolari pe lună? Asta înseamnă 1.200 $în plus pe an pentru a investi. Aici sunt alte domenii, poate doriți să se uite pentru economii:

- Îmbrăcăminte

- Divertisment

- Cablu/satelit

- Tunsori

- abonament la Sală

- servicii de Abonament (reviste, streaming video, cărți audio, etc.,)

vă puteți imagina câți bani ați putea pune deoparte pentru pensionare în fiecare lună dacă tăiați doar 15 dolari din fiecare dintre aceste categorii bugetare pe lună? Asta înseamnă 90 de dolari pe lună— 1.080 de dolari pe an! Ce se întâmplă dacă ați dublat această sumă și a tăiat $30 din categoria? Tu stabilești dacă te retragi mai devreme sau nu. Totul e în mâinile tale. Consultați noua mea carte Everyday Millionaires pentru a citi mai multe despre construirea bogăției și retragerea unui milionar.

Pasul 6: întâlnește-te regulat cu un consilier financiar

vreau să fii cu ochii pe banii tăi., Vreau să puneți întrebări despre concepte sau terminologie care nu are sens. Vreau să fii implicat în portofoliul tău financiar și vreau să păstrezi controlul. Nu vreau să iei o decizie înainte să vorbești cu un profesionist care le știe lucrurile și are răbdarea să le explice.când credeți că sunteți gata să vă luați la revedere de la locul de muncă, există câteva lucruri practice pe care trebuie să le gândiți—și, eventual, să luați măsuri—pentru a vă maximiza potențialul de avere., Înainte de a vă retrage, luați în considerare următoarele:

- revizuiți-vă visul de pensionare. Sunteți încă pe aceeași pagină cu soțul / soția? Care sunt așteptările dumneavoastră despre călătorie? Hobby-uri? Dăruire? Cum vă imaginați rutina zilnică?

- luați în considerare locația dvs. de pensionare. Înainte de a vă retrage, gândiți-vă unde doriți să trăiți. Este locația dvs. curentă? Doriți să reduceți dimensiunea? Care state au cel mai mare cost de trai? Care state oferă cele mai bune reduceri fiscale? Vrei să trăiești aproape de familie? Trebuie să decideți înainte de a vă retrage., O mișcare neplanificată după pensionare vă poate epuiza economiile de pensionare.

- decideți dacă veți lucra. Unii oameni încă mai doresc sau au nevoie de un venit suplimentar. Dar tu? Vrei să te retragi complet? Vrei să lucrezi part-time și să încerci să-ți începi propria afacere? Crezi că vei pierde interacțiunea socială pe care munca o oferă? Gândiți-vă la aceste întrebări înainte de a vă arde conexiunile de afaceri. Este viitorul tău—dar trebuie să știi cum vrei să arate!

-

păstrați un ochi aproape de securitate socială și de asistență medicală., Acestea sunt două metacaractere care ar putea schimba planurile de pensionare dramatic. Nu puteți conta pe securitatea socială pentru a fi o sursă majoră de venit la pensionare. E doar sos pe biscuit. Va trebui să vă gândiți la modul în care veți buget cu aceste cunoștințe în minte. Și având în vedere rata actuală a persoanelor care se pensionează, trebuie să fiți atenți la cât veți obține. Acest lucru se va schimba probabil între acum și momentul pensionării.o altă componentă majoră la care trebuie să vă gândiți când vă retrageți devreme este asigurarea de sănătate., Dacă părăsiți un loc de muncă înainte de a putea ajunge la Medicare, atunci poate fi necesar să obțineți o asigurare privată. Acesta este un factor imens de luat în considerare atunci când vă gândiți cum să vă retrageți mai devreme.

- determinați modul de gestionare a fluxurilor de venituri. Un flux de venituri este doar un loc de a trage bani de la. Orice economii în afara fondului dvs. de urgență reprezintă un flux de venituri. Deci, sunt IRAs,401 (k) s, Imobiliare, și bani în buzunar. Cu toate acestea, trebuie să știți când puteți scoate bani din fiecare flux. Vei fi lovit cu o penalizare mare de impozit de la Unchiul Sam dacă retragi bani prea devreme., De asemenea, puteți fi penalizat dacă nu scoateți bani suficient de devreme. Nu uita aceste date!

este mult de gândit și de amintit. De aceea este atât de important să lucrați cu un consilier de investiții atunci când încercați să vă dați seama cum să vă retrageți mai devreme. Acești oameni sunt MVP-uri ale lumii financiare. Și odată ce veți vedea cum vă pot ajuta, vor fi MVP-ul planificării dvs. de pensionare!